Existen diferentes métodos de amortización de un bien en contabilidad, cada uno con su propia lógica y forma de calcular la pérdida de valor del activo, siempre dependiendo del tipo de bien y lo que estimemos de depreciación en su vida útil.

Estos métodos se usan para contabilizar el gasto de amortización del activo según necesidades del bien, ya sea de manera lineal, siendo el mismo valor de depreciación cada año, o de manera creciente o decreciente, ya que un activo puede depreciarse más en sus primeros años de vida útil o justo al contrario, en sus años finales de vida útil.

A continuación, explico de manera detallada los métodos más utilizados:

Método de amortización lineal

Es el método más sencillo y utilizado por su lógica, y consiste en dividir el valor del bien por el número de años de su vida útil, donde el valor del activo pierde la misma cantidad cada año hasta llegar a 0 al final de su vida útil.

¿Cómo determinamos el máximo de años? En realidad lo podemos estimar nosotros, pero lo más recomendable es usar las tablas de amortización máximos que proporciona la Administración Tributaria para que vaya en correlación la amortización contable y la amortización fiscal.

Te puede interesar:

➤ Amortización contable y fiscal

➤ Tablas de amortización

Cómo ejemplo, compramos una furgoneta por 40.000€ y estimamos una vida útil de 10 años, el método de amortización lineal sería el siguiente:

Aquí tienes un ejemplo de una tabla de amortización utilizando el método lineal para un activo con un valor de 12.000 euros y una vida útil de 10 años, por lo que cada año amortizamos 4.000 euros:

| Año | Amortización Anual (€) | Valor del bien (40.000€) |

|---|---|---|

| 1 | 4.000 | 36.000 |

| 2 | 4.000 | 32.000 |

| 3 | 4.000 | 28.000 |

| 4 | 4.000 | 24.000 |

| 5 | 4.000 | 20.000 |

| 6 | 4.000 | 16.000 |

| 7 | 4.000 | 12.000 |

| 8 | 4.000 | 8.000 |

| 9 | 4.000 | 4.000 |

| 10 | 4.000 | 0 |

Como puedes ver en la tabla, el valor del bien se va depreciando y al final de su vida útil vale 0 euros.

Aclarar que es su estimación contable según la legislación tributaria, en caso de vender el bien se debería de realizar los ajustes necesarios según valor de venta y valor residual del bien.

Método de un porcentaje constante

El método de amortización de porcentaje constante tiene como resultado aplicar un porcentaje del valor del bien en el período máximo que muestran las tablas de amortización.

El calculo es dividir entre 100 el período de amortización del bien y el resultado multiplicarlo por un coeficiente según la vida útil, los coeficientes son los siguiente:

- Coeficiente 1,5: Si el período de amortización es inferior a 5 años.

- Coeficiente 2: Si el período es igual o superior a 5 años e inferior a 8 años.

- Coeficiente 2,5: Si el período es igual o superior a 8 años.

El porcentaje obtenido nunca debe ser menor del 11% y se aplica anualmente al valor pendiente de amortización del activo, siendo en el último año el valor restante hasta que el activo alcance su valor residual.

Este método se usa para cuando estimamos que un activo se va a depreciar más rápido los primeros años y menos los últimos años.

Un ejemplo práctico:

Compramos mobiliario por un valor de 15.000 euros, que vemos en las tablas un porcentaje de amortización anual de 10% de máximo y un período de 20 años máximo.

Según el método seleccionamos un coeficiente de 2,5, ya que el período de amortización es igual a 8 años.

El porcentaje de amortización se calcula de la siguiente manera: 100/10 * 2,5, lo que da un coeficiente de 25%.

La tabla de amortización anual sería la siguiente:

| Año | Valor del bien (€) | Coeficiente a aplicar (25%) | Amortización Anual (€) |

|---|---|---|---|

| 1 | 15.000 | 15.000*25% | 3750 |

| 2 | 11.250 | 11.250*25% | 2.812,5 |

| 3 | 8.437,5 | 8.437,5*25% | 2.109,37 |

| 4 | 6.328,13 | 6.328,13*25% | 1.582,03 |

| 5 | 4.746,09 | 4.746,09*25% | 1.186,52 |

| 6 | 3.559,57 | 3.559,57*25% | 889,89 |

| 7 | 2.669,68 | 2.669,68*25% | 667,42 |

| 8 | 2.002,26 | 2.002,26*25% | 500,56 |

| 9 | 1.501,69 | 1.501,69*25% | 375,42 |

En los primeros años, la cantidad de amortización es mayor, reflejando la depreciación acelerada del activo, un método para cuando estimemos que la depreciación del bien es más rápida.

Método de suma de números dígitos

Para este método tenemos que usar un período de amortización según las tablas u otro que estimemos dentro del máximo de amortización anual.

Con el período, por ejemplo 5 años, tenemos que sumar todos sus dígitos, es decir, 1 + 2 + 3 + 4 + 5 y nos da un dígito total de 15.

El método consiste en dividir el número del año por el dígito y multiplicarlo por el valor del activo, y lo podemos calcular de manera decreciente o creciente.

Por ejemplo, si el valor del activo es 10.000€, el método de amortización de forma decreciente sería el siguiente:

- Año 1: 3.333,33 (10.000€ multiplicado por 5/15)

- Año 2: 2.666,67 (10.000€ multiplicado por 4/15)

- Año 3: 2.000,00 (10.000€ multiplicado por 3/15)

- Año 4: 1.333,33 (10.000€ multiplicado por 2/15)

- Año 5: 666,67 ((10.000€ multiplicado por 1/15)

Que amortizaríamos más importe los primero años y menos los últimos.

Y creciente sería:

- Año 1: 666,67 ((10.000€ multiplicado por 1/15)

- Año 2: 1.333,33 (10.000€ multiplicado por 2/15)

- Año 3: 2.000,00 (10.000€ multiplicado por 3/15)

- Año 4: 2.666,67 (10.000€ multiplicado por 4/15)

- Año 5: 3.333,33 (10.000€ multiplicado por 5/15)

Y aquí al contrario, amortizamos poco los primeros años y va creciendo el los siguientes.

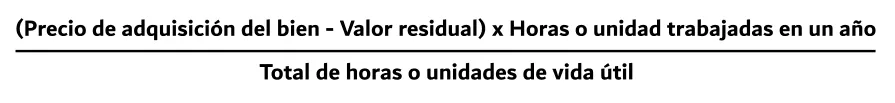

Método según el grado de utilización del activo

También podemos realizar el método de amortización que se basa en el uso real del activo mediante una formula específica:

Te pongo un ejemplo para entenderlo:

Si consideramos un activo con un valor inicial de 20.000€ y una vida útil estimada de 10.000 horas de trabajo, dónde el primer año tendrá 1.500 horas de trabajo, por lo que según al formula sería:

Cálculo: (20.000 – 10.000) * 1.500 / 10.000 = 1.500

Por lo tanto el primer año obtendríamos una depreciación de 1.500€ del valor del activo. En los años posteriores debemos de aplicar la misma formula, estimando las horadas de trabajo del bien y calculando el valor residual del activo.

Método para activos usados

Otro método de amortización que se usa es específico para activos usados, es decir, cualquier tipo de elemento que ya ha realizado un trabajo con anterioridad y nosotros lo compramos de segunda mano.

Aún siendo una compra de un elemento usado, se debe de incluir como un activo en la empresa según el valor de adquisición de la operación.

Para calcular la amortización tenemos dos opciones y lo realizaremos según el estado y el uso en el que se encuentra el bien, así que realizamos el cálculo de la siguiente manera:

- Está opción esta destinada a activos que tienen ya un tiempo de uso, realizando el calculo según el valor de adquisición y le aplicamos el doble del coeficiente máximo anual de las tablas oficiales y reducimos a la mitad el período máximo de amortización en años.

- Si el valor del bien es casi nuevo, aplicaremos el coeficiente y el período de las tablas de amortización, ya que estimaremos que el bien realizará su trabajo toda su vida útil.

Un ejemplo sería si compramos una furgoneta de segunda mano, podremos aplicar los períodos máximos de las tablas si la furgoneta tiene 3 meses de uso y apenas tiene kilometraje, pero aplicaremos la mitad del período máximo si la furgoneta tiene 4 años y 180.000 kilómetros en su motor, el método de amortización será según nuestra estimación visual sobre el bien usado.